코아스 전환사채권(CB) 발행 결정 내용 총정리

- 목차

2024년 7월 5일, 코아스는 전환사채권(CB) 발행 결정을 공시했습니다. 이번 결정은 기업의 재무구조를 개선하고 장기적인 성장 가능성이 높이기 위한 조치로 평가받고 있습니다. 전환사채는 주식으로 전환 가능한 채권으로, 투자자들에게 일정 기간이 지난 후 주식으로 전환할 수 있는 옵션을 제공하는 금융 상품입니다. 이번 포스팅에서는 코아스의 전환사채 발행 결정에 대해 자세히 살펴보겠습니다.

코아스, 전환사채(CB) 발행

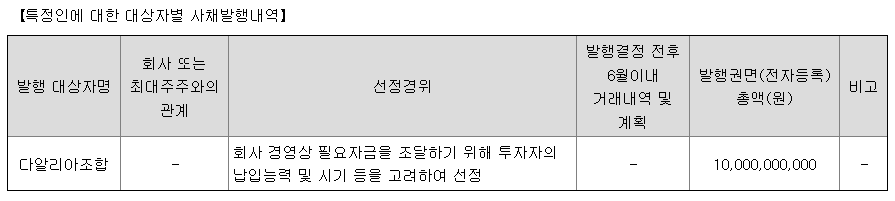

코아스는 무기명식 이권부 무보증 사모 전환사채를 발행하기로 결정했습니다. 이번 전환사채 발행의 주요 목적은 타법인 증권 취득자금 조달 및 운영자금 조달입니다. 총 300억 원 규모로 발행되며, 이번 사채는 각각 100억 원씩 세 곳의 투자자들이 발행합니다. 이 중 두 기업은 타법인 증권 취득자금으로, 한 기업은 운영자금으로 사용할 예정입니다.

표면이자율 0%, 만기이자율 0%로 설정되어 투자자들이 이자를 받지는 않지만, 추후에 주식으로 바꾸거나 원금을 돌려받을 수 있습니다.

전환사채 주요 내용

이번 전환사채 만기일은 2027년 9월 11일로, 만기일까지 보유하고 있는 사채는 100%에 해당하는 금액을 일시 상환받을 수 있습니다. 또한, 전환비율은 100%로 설정되어 있으며, 전환가액은 1주당 4,293원으로 결정되었습니다. 전환 청구기간은 2025년 9월 11일부터 2027년 8월 11일까지입니다.

전환사채가 주식으로 전환되면 코아스는 새로운 주식을 발행하게 되며, 기존 주주의 지분율이 언제든 희석될 수 있음을 의미합니다. 따라서 공급되는 주식의 양이 증가되어 기존 주주는 주가 측면에서 피해를 볼 수 있으며, 전환사채 투자자의 경우는 안정적인 수익을 얻게 됩니다.

코아스 유상증자 | 일정, 가격, 상장예정일

7월 8일, 코아스가 유상증자를 발표하였으며, 일정, 가격 등 최신 정보를 바탕으로 주요 정보를 소개하며 그 의미를 설명해드리겠습니다.코아스 유상증자 주요 정보 2024년 7월 8일, 코아스는 약 1

cafeholssi.tistory.com

결론

잦은 전환사채 발행은 기업에 대한 투자자들의 신뢰를 저하시키며, 장기적으로 기업의 자본 조달 능력이 점점 떨어지게 됩니다. 기존 주주들은 새롭게 발행되는 주식에 의해 기존 가치가 훼손될 뿐, 아무런 득이 없습니다. 코아스 신규 진입은 별로 권해드리고 싶지 않으며, 물려 있다면 오늘 같이 상한가를 기록한 날에 일부라도 물량을 덜어내는 방법을 추천드립니다.

'주식 정보' 카테고리의 다른 글

| 빌리언스 유상증자, 경남제약과의 관계? (0) | 2024.07.08 |

|---|---|

| 오가닉티코스메틱 유상증자 | 일정, 가격, 상장예정일 (0) | 2024.07.08 |

| 코아스 유상증자 | 일정, 가격, 상장예정일 (0) | 2024.07.08 |

| 제닉 유상증자 | 일정, 가격, 신주인수권, 권리락 | (0) | 2024.07.07 |

| 경남제약 유상증자 | 일정, 가격, 신주인수권, 권리락 | (0) | 2024.07.07 |